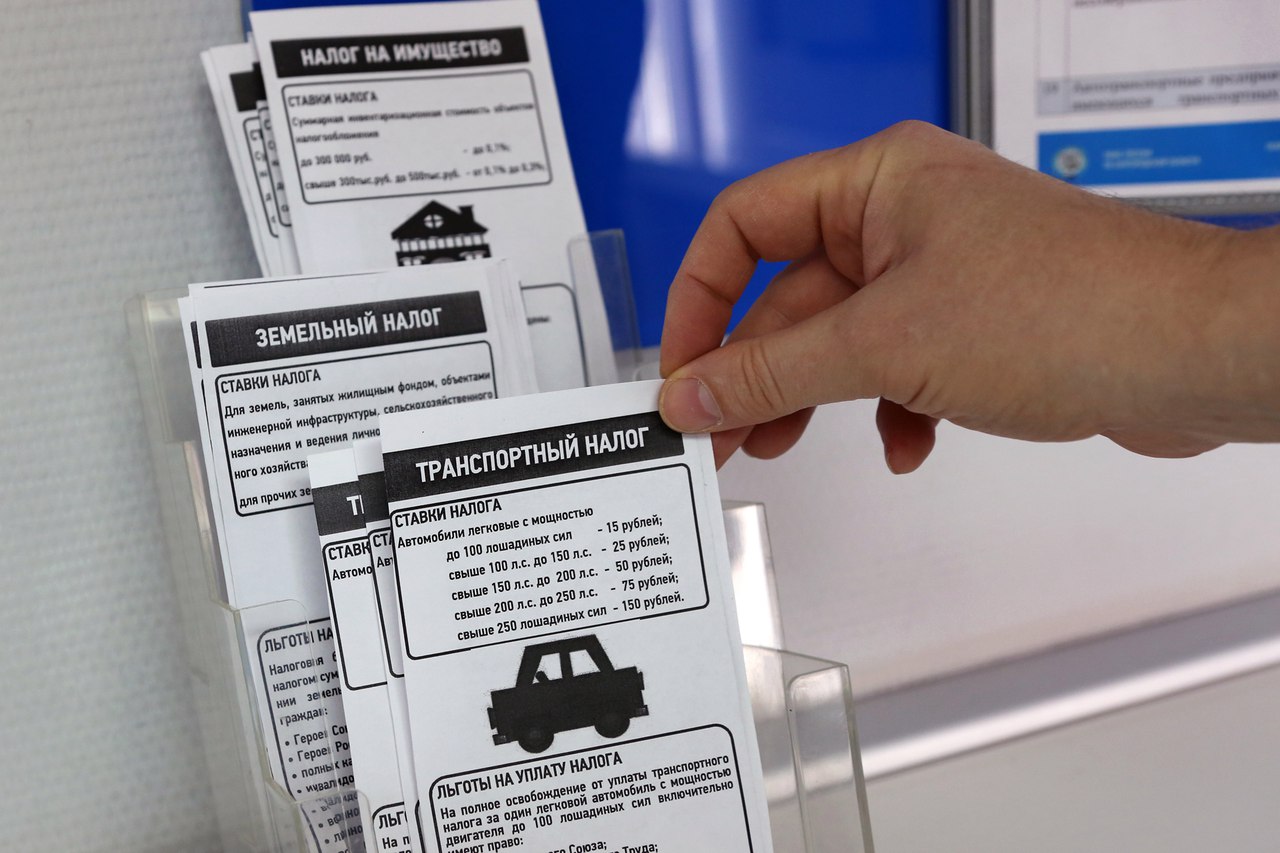

С недавних пор лизинг стал очень популярным. С помощью такой системы можно получить практически любую машину во владение за короткое время. Но использование лизинга все еще вызывает немало вопросов у водителей. И основная их часть связана с налогообложением. Ниже мы рассмотрим, кто платит транспортный налог при лизинге.

Стороны в лизинге

Лизинговый процесс – это сделка, в которой участвуют три стороны:

- лизингодатель;

- лизингополучатель;

- продавец.

Лизинговая сделка оформляется посредством составления договора. В таком документе прописывается, что обязанность по уплате транспортного налога ложится на лицо, которое владеет автомобилем. Собственником лизинговой машины может выступать и лизингодатель, и лизингополучатель, что зависит от договоренностей между сторонами.

С правовой точки зрения данный вопрос регулируется статьей 357 НК РФ. Согласно ей налог обязан оплачивать тот, на кого была зарегистрирована машина. Соответственно, если фактически автомобиль принадлежит лизингодателю, то он и будет платить пошлину. Если же транспортное средство перерегистрировалось на имя получателя лизинга, то платить налог придется ему.

Некоторые особенности процесса

При определении лица, которое будет платить налог на машину, нужно учитывать, что в разных регионах устанавливаются разные ставки и льготы. Например, в Краснодарском крае уменьшен налог для компаний, которые работают в сфере сельского хозяйства. Если не учесть такие моменты, то итоговая стоимость лизинга может существенно возрасти.

Как оплачивается транспортный налог

Если обязанность по уплате налога ложится на плечи лизингополучателя, то ему ничего не придется рассчитывать. Уже рассчитанная сумма налога будет приходить ему в специальном налоговом уведомлении от ФНС.

Если говорить об уплате налога юридическим лицом, то есть лизингодателем, то процедура отличается. Компания может оплачивать пошлину:

- каждый квартал авансовыми платежами;

- раз в год по окончании отчетного периода.

Организациям приходится самостоятельно проводить все расчеты, касающиеся суммы налога на транспорт. Проверить правильность расчетов можно с помощью составления декларации, которая подается в ФНС в конце отчетного периода.

Что будет, если просрочить выплату по транспортному налогу

За каждый день просрочки по выплате транспортного налога начисляется пеня, а также отдельный штраф за игнорирование норм закона. Если будет доказано, что владелец машины не оплатил налог умышленно, то сумма штрафа составит 40% от суммы задолженности. Если же налог не был уплачен по неосторожности, то штраф составит 20% от требуемого платежа.

Когда просрочка по оплате идет со стороны юридического лица, то дополнительно будут наложены ограничения на использование расчетных счетов. Также у налогоплательщика могут изъять имущество или запретить выезд из страны (применяется в отдельных случаях).

Кроме того, штрафные санкции предусмотрены за следующие виды нарушений:

- отсутствие регистрации машины по договору лизинга;

- задержки по отправке налоговой декларации;

- предоставление ложных сведений в налоговые органы.

На кого выгоднее регистрировать машину по договору лизинга

При выборе стороны, на которую будет зарегистрировано авто, следует опираться не только на возможные налоговые льготы, но и на условия самого контракта. Регистрация машины может осуществляться по одному из двух вариантов:

- На лизингодателя. На весь период действия договора оплачивать транспортный налог будет юридическое лицо.

- На лизингополучателя. Машина становится собственностью физлица. Такая сделка выгодна в том случае, если по договору им планируется полный выкуп автомобиля.

Иногда договор составляется таким образом, что в нем четко не прописывается, кто будет платить транспортный налог. В таком случае необходимо оформить дополнительное соглашение-приложение к договору, в котором будет прописано, кто именно несет ответственность за уплату государственной пошлины.

Такой вариант с приложением к договору позволяет проанализировать все моменты с точки зрения налоговой выгоды. В то же время лизингополучателям следует быть осторожными. Недобросовестные лизингодатели могут перекидывать обязанность по оплате пошлины на пользователя машины, но при этом в размер платежей по лизингу вписывается сумма транспортного налога.